Konsolidierung

Konsolidierung im Rechnungswesen heißt, verschiedene Einzelabschlüsse zu einem Konzernabschluss zusammenzuführen. Doch wie funktioniert das, welche Anforderungen gibt es und mit welchen Maßnahmen erreichen Sie die Konsolidierung?

Stand: 17.08.2018

Kapitalkonsolidierung

Die Kapitalkonsolidierung stellt einen wichtigen Bestandteil der für Zwecke der Konzernabschlusserstellung gebotenen Eliminierung konzerninterner Beziehungen bzw. Transaktionen aus Summenbilanz und Summen-Gewinn-und-Verlustrechnung dar.

Die Kapitalkonsolidierung nach § 301 HGB ist von allen Kapitalgesellschaften bzw. allen Personengesellschaften i. S. d. § 264a HGB (v. a. GmbH & Co. KG), die nach § 290 HGB sowie von allen Unternehmen anderer Rechtsformen, die nach § 11 PublG verpflichtet sind, einen Konzernabschluss und einen Konzernlagebericht aufzustellen, vorzunehmen.

Die Kapitalkonsolidierung nach § 301 Abs. 1 HGB gilt sowohl für die Vollkonsolidierung als auch für die Quotenkonsolidierung von Gemeinschaftsunternehmen verpflichtend.

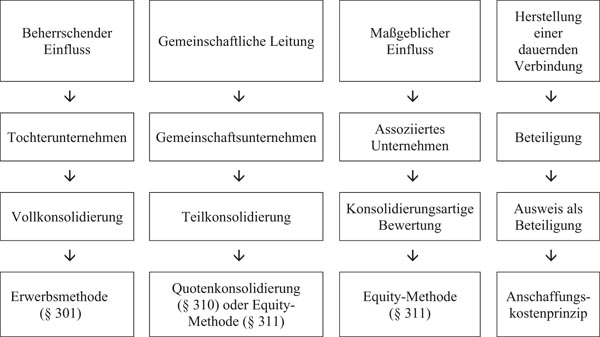

Umfang, Art und Methoden der Konsolidierung in Abhängigkeit vom Einfluss des Mutterunternehmens

Umfang, Art und Methoden der Konsolidierung in Abhängigkeit vom Einfluss des Mutterunternehmens

Im Rahmen der für die Konzernrechnungslegung geltenden Einheitstheorie (§ 297 Abs. 3 Satz 1 HGB) ist der Konzern so darzustellen, als sei er ein einziges, einheitliches Unternehmen. Aus diesem Grunde hat eine Aufrechnung der im Einzelabschluss des Mutterunternehmens oder anderer Konzernunternehmen enthaltenen Beteiligungen an Tochterunternehmen mit den jeweils darauf entfallenden anteiligen Eigenkapitalposten in den Bilanzen der Tochterunternehmen zu erfolgen.

Die Kapitalkonsolidierung resultiert u. a. auch aus der Überlegung, wie ein Unternehmenserwerb, der auf unterschiedliche Art und Weise durchgeführt werden kann, im Rechnungswesen abgebildet wird.

Konzernabschluss nach Handelsrecht

Durch das BilMoG haben sich zahlreiche Änderungen für die Kapitalkonsolidierung nach HGB ergeben. Die Wesentlichen im Überblick sind:

- Wegfall der Buchwertmethode für die Kapitalkonsolidierung, d. h. als Kapitalkonsolidierungsmethode ist ausschließlich noch die Neubewertungsmethode nach § 301 Abs. 1 Satz 2 HGB zugelassen.

- Wegfall der Interessenzusammenführungsmethode (Pooling of Interest Method) nach § 302 HGB a.F., d. h. lediglich die Erwerbsmethode (Purchase Method) ist noch zulässig.

- Die Verrechnung des Beteiligungsbuchwerts beim Mutterunternehmen mit dem anteiligen Eigenkapital des Tochterunternehmens ist zwingend zu dem Zeitpunkt durchzuführen, zu dem das Unternehmen Tochterunternehmen wurde (§ 301 Abs. 2 Satz 1 HGB). Damit verbunden ist eine 12-monatige Anpassungsfrist, falls sich die Wertansätze zu dem genannten Zeitpunkt nicht endgültig ermitteln lassen; die zwei bisher alternativ zulässigen Methoden – insbesondere die Erleichterung, die Erstkonsolidierung auf den Bilanzstichtag des Mutterunternehmens vorzunehmen – sind nicht mehr zulässig.

- Ein sich nach der im Rahmen der Kapitalkonsolidierung durchgeführten Verrechnung ergebender Unterschiedsbetrag ist verpflichtend als Geschäfts- oder Firmenwert (positiver Unterschiedsbetrag, Aktivseite) oder als Unterschiedsbetrag aus der Kapitalkonsolidierung (negativer Unterschiedsbetrag, Passivseite) in der Konzernbilanz auszuweisen; eine Verrechnung von aktiven und passiven Unterschiedsbeträgen aus der Kapitalkonsolidierung mit den Rücklagen ist nicht mehr zulässig. Für aktive und passive Unterschiedsbeträge aus der Kapitalkonsolidierung wurde ein Saldierungsverbot eingeführt.

- Ein aus der Kapitalkonsolidierung resultierender Geschäfts- oder Firmenwert ist über dessen Nutzungsdauer abzuschreiben (§ 301 Abs. 3 Satz 1 i. V. m. § 309 Abs. 1 HGB). Im Konzernanhang sind – analog der für den Einzelabschluss geltenden Regelung – die Gründe anzugeben, die eine Nutzungsdauer eines Geschäfts- oder Firmenwerts von mehr als fünf Jahren rechtfertigen (§ 314 Abs. 1 Nr. 20 HGB).

- Die Beteiligung an einem assoziierten Unternehmen ist nach § 312 Abs. 1 HGB zwingend zum Buchwert anzusetzen, d. h. die bisher als Alternative zulässige Kapitalanteilsmethode wurde gestrichen.

- Die At-Equity-Bewertung ist nach BilMoG ausschließlich nach der Buchwertmethode ohne Anschaffungskostenrestriktion vorzunehmen (§ 312 HGB).

Durchführung der Kapitalkonsolidierung

Im Hinblick auf die Durchführung der Kapitalkonsolidierung unterscheidet man zwischen Erst- und Folgekonsolidierung.

Erstkonsolidierung

Nach der Erwerbsmethode geht ein Tochterunternehmen in den Konzernabschluss mit allen Vermögensgegenständen und Schulden (Vollkonsolidierung) seiner angepassten Einzelbilanz (sog. HB II) in den Konzernabschluss ein.

Erstkonsolidierung nach der Neubewertungsmethode

Alle Bilanzposten werden zu den entsprechenden Tageswerten (Zeitwerten) angesetzt, d. h., es kommt zu einer vollständigen Aufdeckung aller stillen Reserven und Lasten.

Ausgenommen von einem Ansatz zu Zeitwerten sind gemäß § 301 Abs. 1 Satz 3 HGB explizit zwei Bilanzposten:

- die Bewertung von Rückstellungen erfolgt nach § 253 Abs. 1 Sätze 2 und 3 sowie Abs. 2 HGB,

- die Bewertung latenter Steuern nach § 274 Abs. 2 HGB.

Für diese Bilanzposten sind somit keine Anpassungen vorzunehmen.

Es gilt hierbei keine Begrenzung auf die Anschaffungskosten der Beteiligung, d. h. das Anschaffungskostenprinzip greift in diesem Fall nicht.

Die Aufdeckung der stillen Reserven und Lasten erfolgt vor der Kapitalaufrechnung. Diese spiegeln sich somit in dem anschließend aufzurechnenden Eigenkapital des Tochterunternehmens wider.

Das Video wird von YouTube eingebettet. Es gelten die Datenschutzerklärungen von Google. Erst nachdem Sie hier klicken, werden die Daten von YouTube geladen.

Sofern ein positiver Differenzbetrag zwischen dem Beteiligungsbuchwert und dem anteiligen, nach Durchführung der Neubewertung verbleibenden Eigenkapital verbleibt, wird dieser als Geschäfts- oder Firmenwert (Goodwill) behandelt.

Da alle stillen Reserven und Lasten aufgedeckt werden, d. h. inklusiver derer, die auf die Anteile anderer, konzernfremder Gesellschafter entfallen, sind die daraus resultierenden Eigenkapitalbeträge in den Ausgleichsposten für die Anteile anderer Gesellschafter einzubeziehen (§ 307 Abs. 1 HGB). Der Ausgleichposten zeigt dem Bilanzleser, welcher Anteil des Nettovermögens des Tochterunternehmens nicht dem Konzern bzw. den beherrschenden Gesellschaftern zuzurechnen ist.

Der Ausgleichsposten wird zu jedem Abschlussstichtag des Konzerns auf Basis des aktuellen Eigenkapitals des Tochterunternehmens (unter Berücksichtigung der Fortschreibung der stillen Reserven und Lasten) gebildet.

Der Ausgleichsposten für Anteile anderer Gesellschafter ist ein eigener Posten innerhalb des Eigenkapitals des Konzerns. Dies spiegelt die der Einheitstheorie zugrunde liegende Betrachtung wider, nach der auch die Minderheitsgesellschafter als Eigenkapitalgeber des Konzerns betrachtet werden. Entsprechend werden auch die Ergebnisanteile (Gewinn- / Verlustanteile) der Minderheitsgesellschafter im Rahmen einer Art von Gewinnverwendungsrechnung ausgewiesen.

Beispiel: Kapitalkonsolidierung – Erstkonsolidierung nach der Neubewertungsmethode

Die Durchführung der Kapitalkonsolidierung soll anhand des folgenden Prozessablaufs im Beispiel Schritt für Schritt dargestellt werden. Dabei werden latente Steuern zunächst nicht einbezogen, jedoch abschließend behandelt.

Die Prozessschritte im Rahmen der Kapitalkonsolidierung spiegeln sich in den erstellten bzw. verwendeten Handelsbilanzen wider. Die im Rahmen der Konsolidierung abgeleiteten Bilanzen (HB I bis HB III) sowie die „eigentliche“ Kapitalkonsolidierung sollen nochmals in einer Übersicht vorab dargestellt werden:

| HB I | Einzelabschluss des einbezogenen Unternehmens (nach dem jeweiligen Landesrecht erstellt) |

| HB II | Angepasster bzw. vereinheitlichter Einzelabschluss, d. h. nach Durchführung der Vereinheitlichung von Bilanzierung, Bewertung und Ausweis nach dem Recht des Mutterunternehmens (§ 298 Abs. 1, § 308 Abs. 1 HGB) |

| HB III | Vereinheitlichter Einzelabschluss nach Aufdeckung der stillen Reserven und Lasten zum Zeitpunkt der Verrechnung (auch als Neubewertungsbilanz bezeichnet).* Hier erfolgt auch die Fortschreibung der aufgedeckten stillen Reserven und Lasten in den Folgeperioden. |

| Kapitalkonsolidierung | Im Rahmen der „eigentlichen“ Kapitalkonsolidierung erfolgt die Aufrechnung des Beteiligungsbuchwerts gegen die neubewerteten Eigenkapitalanteile, die Ermittlung der Aufrechnungsdifferenz sowie die Fortschreibung des Geschäfts- oder Firmenwerts. |

Ausgangssituation: Beteiligungsquote = 100 Prozent

Eine 100-prozentige Beteiligung ist in der Einzelbilanz des Mutterunternehmens (MU) zum 31. Dezember 2010 mit 1.000.000 Euro angesetzt, dem Kaufpreis für die Beteiligung im Geschäftsjahr 2010 (Kauf zum 1. Januar 2010). Das buchmäßige Eigenkapital des Tochterunternehmens (TU) beträgt 500.000 Euro.

In der Einzelbilanz des Tochterunternehmens seien folgende stille Reserven enthalten:

- 100.000 Euro im Sachanlagevermögen;

- 100.000 Euro in den Vorräten.

Variante: Beteiligungsquote = 80 Prozent

Als Variante soll der Fall behandelt werden, bei dem die Beteiligungsquote nicht bei 100 Prozent, sondern lediglich bei z. B. 80 Prozent liegt. Der Kaufpreis bzw. Beteiligungsbuchwert sei entsprechend mit 800.000 Euro angenommen.

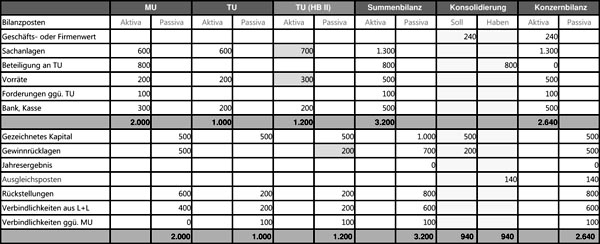

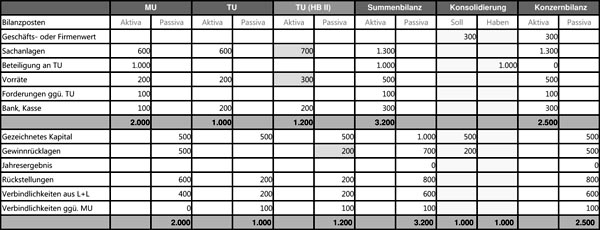

Gegeben sind folgende in den Spalten MU und TU dargestellte, verkürzte Bilanzen für das Mutterunternehmen (MU) sowie das Tochterunternehmen (TU). Diese Einzelbilanzen seien bereits an die konzerneinheitliche Bilanzierung und Bewertung angepasst. Die erforderlichen Konsolidierungsbuchungen können der Spalte Konsolidierung entnommen werden.

| MU | TU | TU (HB II) | Summenbilanz | Konsolidierung | Konzernbilanz | |||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Bilanzposten | Aktiva | Passiva | Aktiva | Passiva | Aktiva | Passiva | Aktiva | Passiva | Soll | Haben | Aktiva | Passiva |

| Geschäfts- oder Firmenwert | 300 | 300 | ||||||||||

| Sachanlagen | 600 | 600 | 700 | 1.300 | 1.300 | |||||||

| Beteiligung an TU | 1.000 | 1.000 | 1.000 | 0 | ||||||||

| Vorräte | 200 | 200 | 300 | 500 | 500 | |||||||

| Forderungen ggü. TU | 100 | 100 | 100 | |||||||||

| Bank, Kasse | 100 | 200 | 200 | 300 | 300 | |||||||

| 2.000 | 1.000 | 1.200 | 3.200 | 2.500 | ||||||||

| Gezeichnetes Kapital | 500 | 500 | 500 | 1.000 | 500 | 500 | ||||||

| Gewinnrücklagen | 500 | 200 | 700 | 200 | 500 | |||||||

| Jahresergebnis | 0 | 0 | ||||||||||

| Rückstellungen | 600 | 200 | 200 | 800 | 800 | |||||||

| Verbindlichkeiten aus L + L | 400 | 200 | 200 | 600 | 600 | |||||||

| Verbindlichkeiten ggü. MU | 0 | 100 | 100 | 100 | 100 | |||||||

| 2.000 | 1.000 | 1.200 | 3.200 | 1.000 | 1.000 | 2.500 | ||||||

Maßnahme #1: Neubewertung

Vermögen und Schulden des Tochterunternehmens (TU) werden neubewertet. Hierbei sind die Anschaffungskosten, die das Tochterunternehmen für die Vermögensgegenstände geleistet hat, unbeachtlich.

Grundfall: Beteiligungsquote = 100 Prozent

Die aus der Auflösung der stillen Reserven resultierenden Anpassungen seien hier in der HB II vorgenommen, können alternativ aber auch in einer HB III oder aber im Zuge der Kapitalkonsolidierung durchgeführt werden. Diese Anpassung (hier in Höhe von 200.000 Euro) wird in der Regel in den Gewinnrücklagen des TU oder in einem gesonderten Eigenkapitalposten ausgewiesen.

Das im Anschluss aufzurechnende Eigenkapital des TU nach Anpassung beträgt somit 700.000 Euro (Gezeichnetes Kapital 500.000 Euro und Gewinnrücklagen 200.000 Euro).

Variante: Beteiligungsquote = 80 Prozent

Läge die Beteiligungsquote nicht bei 100 Prozent, sondern lediglich bei z. B. 80 Prozent (der Kaufpreis bzw. Beteiligungsbuchwert sei entsprechend mit 800.000 Euro angenommen), so betrüge das darauf entfallende anteilige Eigenkapital des TU nach Anpassung bzw. Höherbewertung 560.000 Euro (700.000 Euro × 80 Prozent). Siehe weiter unten Tabelle 2: Konzernbilanz nach Erstkonsolidierung bei 80-Prozent-Beteiligung.

Maßnahme #2: Aufrechnung

Der Beteiligungsbuchwert des Mutterunternehmens (MU) wird gegen das anteilige (durch die Neubewertung von Vermögen und Schulden angepasste) Eigenkapital des Tochterunternehmens aufgerechnet.

Die Aufrechnungshöhe ist davon abhängig, ob eine 100-Prozent-Beteiligung vorliegt oder ob es neben dem Mutterunternehmen noch weitere (Minderheits-)Gesellschafter gibt. Im ersten Fall kann eine vollständige Aufrechnung erfolgen, während in letzterem Falle eine Aufrechnung lediglich gegen das anteilige Eigenkapital vorgenommen wird.

Grundfall: Beteiligungsquote = 100 Prozent

Der Beteiligungsbuchwert in Höhe von 1.000.000 Euro wird gegen das komplette Eigenkapital nach Neubewertung in Höhe von 700.000 Euro aufgerechnet.

Variante: Beteiligungsquote = 80 Prozent

Der Beteiligungsbuchwert in Höhe von 800.000 Euro wird gegen das anteilige (hier: 80-Prozent-Anteil) Eigenkapital nach Neubewertung in Höhe von 560.000 Euro (80 Prozent von 700.000 Euro) aufgerechnet.

Maßnahme #3: Ansatz eines positiven oder negativen Unterschiedsbetrags

Ein ggf. verbleibender positiver oder negativer Unterschiedsbetrag ist in der Konzernbilanz anzusetzen.

Eine ggf. verbleibende positive Differenz zwischen dem im Einzelabschluss des Mutterunternehmens ausgewiesenen Beteiligungsbuchwert und dem anteiligen Eigenkapital nach Neubewertung wird als Geschäfts- oder Firmenwert (Goodwill) betrachtet und nach § 301 Abs. 3 Satz 1 HGB entsprechend ausgewiesen. Mit dem Goodwill wurden in der Regel die erwarteten positiven Zukunftschancen des Tochterunternehmens, ggfs. aber auch Synergieeffekte aus dem Zusammenschluss oder strategische Prämien für die Übernahme eines Konkurrenten vergütet.

Bei einem negativen Betrag erfolgt der Ausweis dieses Badwill auf der Passivseite als Unterschiedsbetrag aus der Kapitalkonsolidierung (§ 301 Abs. 3 Satz 2 HGB) separat nach dem Eigenkapital.

Der Posten und wesentlichen Änderungen gegenüber dem Vorjahr sind im Anhang zu erläutern (§ 301 Abs. 3 Satz 3 HGB). Der Geschäfts- oder Firmenwert ist als Bestandteil des immateriellen Anlagevermögens im Anlagengitter darzustellen.

Der Geschäfts- oder Firmenwert ist nach § 309 Abs. 1 HGB analog den für einen im Einzelabschluss ausgewiesenen Geschäfts- oder Firmenwert geltenden Vorschriften abzuschreiben, d. h. im Regelfall über eine Nutzungsdauer von fünf Jahren (§ 246 Abs. 1 Satz 3 i. V. m. § 314 Nr. 20 HGB). Ggf. sind außerplanmäßige Abschreibungen nach § 253 Abs. 3 Satz 3 HGB vorzunehmen.

Hinweis: Unterschied zu IFRS

Die nach Handelsrecht vorgesehene planmäßige Abschreibung des Geschäfts- oder Firmenwerts unterscheidet sich fundamental von dem international üblichen „Impairment-only“-Ansatz, der nur eine außerplanmäßige Abschreibung (sog. Wertminderungsaufwand) vorsieht, sofern konkrete Anhaltspunkte für eine Wertminderung des Geschäfts- oder Firmenwerts vorliegen.

Ein auf der Passivseite ausgewiesener Unterschiedsbetrag aus der Kapitalkonsolidierung darf nur unter den Voraussetzungen des § 309 Abs. 2 HGB aufgelöst werden:

- eine erwartete ungünstige Entwicklung ist eingetreten bzw. entsprechende erwartete Aufwendungen sind zu berücksichtigen oder

- der Unterschiedsbetrag entspricht am Abschlussstichtag einem realisierten Gewinn.

Ansonsten ist er unverändert fortzuführen.

Grundfall: Beteiligungsquote = 100 Prozent

Der Differenzbetrag in Höhe von 300.000 Euro zwischen Beteiligungsbuchwert (1.000.000 Euro) und angepasstem Eigenkapital des TU (700.000 Euro) stellt einen Geschäfts- oder Firmenwert dar, der in der Konzernbilanz zu aktivieren und in den Folgenjahren entsprechend abzuschreiben ist.

Variante: Beteiligungsquote = 80 Prozent

Der Geschäfts- und Firmenwert beträgt in diesem Fall 240.000 Euro: Anschaffungskosten (800.000 Euro) abzgl. anteiliges Eigenkapital (560.000 Euro).

Die Fortschreibung der positiven oder (bei Erfüllung der Voraussetzungen zur Auflösung) negativen Unterschiedsbeträge erfolgt – im Gegensatz zu der Fortschreibung der stillen Reserven und Lasten in der HB II oder HB III – im Rahmen der eigentlichen Konsolidierungsbuchungen.

Grafisch lässt sich die Ableitung der Höhe des Geschäfts- oder Firmenwerts im Fall der 100-Prozent-Beteiligung wie folgt veranschaulichen:

|

Beteiligungsbuchwert

1.000 |

Geschäfts-/ Firmenwert

300 |

|

Stille Reserven / Lasten

200 |

|

|

Anteiliges buchmäßiges Eigenkapital des TU

500 |

Maßnahme #4: Ansatz des Ausgleichspostens für Minderheitsgesellschafter

Im Falle des Bestehens von Minderheitsanteilseignern erfolgt der Ansatz eines Ausgleichspostens für Anteile anderer Gesellschafter gemäß § 307 Abs. 1 Satz 2 HGB innerhalb des Eigenkapitals.

Variante: Beteiligungsquote = 80 Prozent

Die Minderheitsgesellschafter haben einen Anteil von 20 Prozent an dem TU, somit sind ihnen 20 Prozent vom angepassten Eigenkapital in Höhe von 700.000 Euro, d. h. 140.000 Euro zuzurechnen. Dies erfolgt mittels des Ausgleichspostens für die Anteile anderer Gesellschafter:

Tabelle 2: Konzernbilanz nach Erstkonsolidierung bei 80-Prozent-Beteiligung

Tabelle 2: Konzernbilanz nach Erstkonsolidierung bei 80-Prozent-Beteiligung

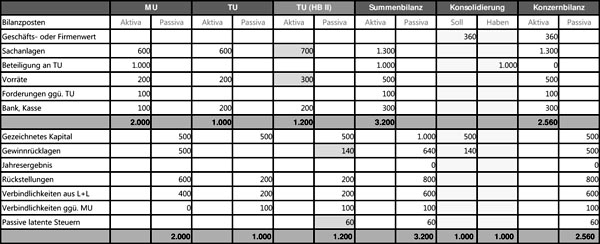

Aus der Aufdeckung stiller Reserven und Lasten ergeben sich Differenzen zwischen den handelsrechtlichen Wertansätzen der Vermögensgegenstände, Schulden und Rechnungsabgrenzungsposten und deren steuerlichen Wertansätzen, die sich in späteren Geschäftsjahren voraussichtlich wieder abbauen (vgl. § 306 Abs. 1 Satz 1 HGB*). Eine sich insgesamt ergebende Steuerbelastung ist als passive latente Steuer, eine sich insgesamt ergebende Steuerentlastung als aktive latente Steuer in der Konzernbilanz anzugeben (diese können jedoch auch unverrechnet angesetzt werden, § 306 Abs. 1 Satz 2 HGB). D. h. es besteht sowohl eine Passivierungspflicht als auch (im Gegensatz zu § 274 HGB) eine Aktivierungspflicht für latente Steuern. Insofern ist deren Berücksichtigung im Rahmen der Kapitalkonsolidierung zwingend.

Beispiel:

Im o. g. Beispiel wurden im Rahmen der Erstkonsolidierung stille Reserven in Höhe von 200.000 Euro aufgelöst, die zu entsprechenden temporären Differenzen führen. Unterstellt man einen Steuersatz in Höhe von 30 Prozent, so sind passive latente Steuern in Höhe von 60.000 Euro (30 Prozent von 200.000 Euro) zu bilanzieren. Ebenso wie die Auflösung der stillen Reserven und Lasten erfolgt die Bildung der korrespondierenden latenten Steuern erfolgsneutral (gegen die Gewinnrücklagen).

Latente Steuern wirken in die entgegengesetzte Richtung, d. h. sie kompensieren den sie auslösenden Effekt. Im vorliegenden Fall reduziert sich die Erhöhung des Eigenkapitals durch die Neubewertung von 200.000 Euro auf 140.000 Euro, das neubewertete Eigenkapital beträgt lediglich 640.000 Euro.

Dadurch ändert sich die Höhe des Firmenwerts: Zieht man vom Beteiligungsbuchwert (im 100-Prozent-Fall) das neubewertete Eigenkapital in Höhe von 640.000 Euro ab, ergibt sich der Firmenwert mit 360.000 Euro.

Durch die Berücksichtigung der latenten Steuern ändert sich auch der Ausgleichsposten für Anteile anderer Gesellschafter, da auch diese durch die zwingende Einbuchung latenter Steuern als Verbindlichkeitsposten betroffen sind.

Ausgenommen von der Berücksichtigung im Rahmen der Ermittlung latenter Steuern sind die Differenzen aus dem erstmaligen Ansatz eines nach § 301 Abs. 3 HG verbleibenden positiven (Geschäfts- oder Firmenwert) oder negativen Unterschiedsbetrag (§ 306 Satz 3 HGB).

Tabelle 3: Konzernbilanz nach Erstkonsolidierung bei 100-Prozent-Beteiligung unter Berücksichtigung latenter Steuern

Tabelle 3: Konzernbilanz nach Erstkonsolidierung bei 100-Prozent-Beteiligung unter Berücksichtigung latenter Steuern

Weitere Informationen & Produkte zum Thema

Lesen Sie in weiteren Artikeln mehr zu ähnlichen Themen oder besuchen Sie unsere Seminare:

Themenseite:

Was sind Rückstellungen? Wie werden sie gebildet, aufgelöst und bilanziert? Lesen Sie jetzt mehr und sichern Sie sich Ihr kostenloses Whitepaper zum Thema!

Kostenlos lesenSeminar:

Konzernrechnungslegung aktuell

Hier erhalten Sie einen fundierten Überblick über die Konzernrechnungslegung und Kapitalflussrechnung nach den Änderungen durch BilRUG und DRS 21.

Jetzt weiterbilden!Fachbuch:

Rückstellungen von A bis Z ✓ Grundlagen sowie Formen der Rückstellung ✓ Handels- & Steuerrecht inkl. praktischer Beispiele ➨ Jetzt Buch bestellen

Jetzt informierenA

- Abschlagszahlungen

- Abschreibung in der Bilanz

- Agio

- Aktive Rechnungsabgrenzung

- Aktivierte Eigenleistung

- Anlagevermögen

- Anschaffungskosten

- Anschaffungsnahe Herstellungskosten

- Anschaffungsnebenkosten

- Aufbau des Internen Kontrollsystem (IKS)

- Aufbewahrungsfristen

- Aufbewahrungspflicht

- Auffangpositionen

- Außenanlagen

- Außerplanmäßige Abschreibung

C

X

X